税務トピックス

相続対策

所得税

「青色申告承認申請書」の提出について~相続により事業を引き継いだ場合は要注意

大切な人が亡くなられると、通夜、葬儀や告別式の手配のほか、様々な手続きをする必要があります。

それぞれの手続きには期限が定められているものが多いため、万が一の相続に備えて、事前に期限を確認しておくことをおすすめします。

相続が発生した場合、税金面に関しては、遺産分割協議や相続税の申告期限だけに気をとられてしまう方が一般的です。

相続税の申告は、相続開始(被相続人の死亡)を知った日から10か月以内に行なうこととされています。相続税の申告期限については、長めに設定されているため、「気づいたら申告期限を過ぎていた!」というケースは少ないと思われます。

しかし、このような状況において忘れられがちなのが所得税に関する手続きです。

亡くなられた方が個人事業主(自営業)や不動産収入がある方の場合には、所得税の準確定申告が必要となることが多いです。

所得税の準確定申告は相続人が相続を知った日の翌日から4か月以内に行わなければなりません。

また、相続人が亡くなられた方の事業や賃貸不動産を承継する場合、多くの方が青色申告承認申請書という書類を提出する必要があります。

青色申告承認申請書については、亡くなられた時期によっては、提出期限が4か月よりも短くなる場合もあり、間に合わないことも少なくありません。

今回のコラムでは、相続により事業を引き継いだ場合の「青色申告承認申請書」の提出について見ていこうと思います。

青色申告と白色申告の違い

確定申告には、白色申告と青色申告があり、さらに青色申告は帳簿の付け方によって10万円控除と65万円控除の2種類に分けられます。

個人事業を開業して、特に申請を出さなければ白色申告の扱いになります。賃貸アパートなどの不動産所得がある方も同様です。

青色申告を選択するためには、事前に税務署へ申請書を提出しておく必要があります。

青色申告とは

青色申告とは、一定水準の帳簿を作成し、その帳簿に基づいて正しい申告をする人は税制上の特典を受けることができるという制度です。

この制度は事業を始めれば自動的に適用されるものではありません。

青色申告の適用を受けたい場合には、一定の期間内に税務署へ承認申請しなければなりません。

白色申告とは

白色申告とは、青色申告の適用を受けていない人が行う確定申告の制度です。

かつて白色申告は、事業からの売上から経費を引いた利益が300万円以内の場合は、帳簿を作成する必要はありませんでした。

しかし、平成26年分の確定申告からすべての白色申告者に帳簿の作成が義務づけられました。

帳簿作成の手間は青色申告とそれほど変わらず、税制上の特典を受けられない白色申告をあえて選ぶメリットは少ないと考えられます。

青色申告の主なメリット

・青色申告特別控除:帳簿の種類等によりその年の利益から10万円又は65万円を引くことが認められます。

・青色事業専従者給与:家族へ払った給与が一定の条件のもと全額必要経費になります。

・赤字の繰越し:赤字が発生した場合、その損失を翌年以降3年間繰り越すことができます。

・30万円未満の減価償却資産を一括経費に:パソコンや電話機のような30万円未満の減価償却資産を購入した場合、全額をその年の経費にすることができます。

青色申告は相続できません

青色申告をするためには、事業を引き継いだ相続人が青色申告承認申請書という書類を税務署に提出する必要があります。

亡くなられた方が青色申告をしていても、その効力は相続人に引き継がれませんので注意が必要です。

相続人が以前から青色申告をしていた場合を除き、事業を引き継いだ相続人が青色申告の特典を受けるには、新たに青色申告承認申請書を相続人の納税地(住所地など)の所轄税務署に提出しなければなりません。

また、相続により事業を始めた場合、税務署や都道府県、市町村に個人事業開業届出書の提出も必要となります。

相続発生日によって異なる提出期限

相続人が亡くなられた方の事業を引き継いだ場合、相続が発生したその年から相続人が青色申告をするためには、期限までに所得税の青色申告承認申請書を税務署に提出しなければなりません(相続人が以前から青色申告をしていた場合を除きます。)

通常、所得税の青色申告承認申請書は、その年の3月15日まで(その年の1月16日以後に業務を開始した場合には、開始日から2月以内)に提出しなくてはなりません。

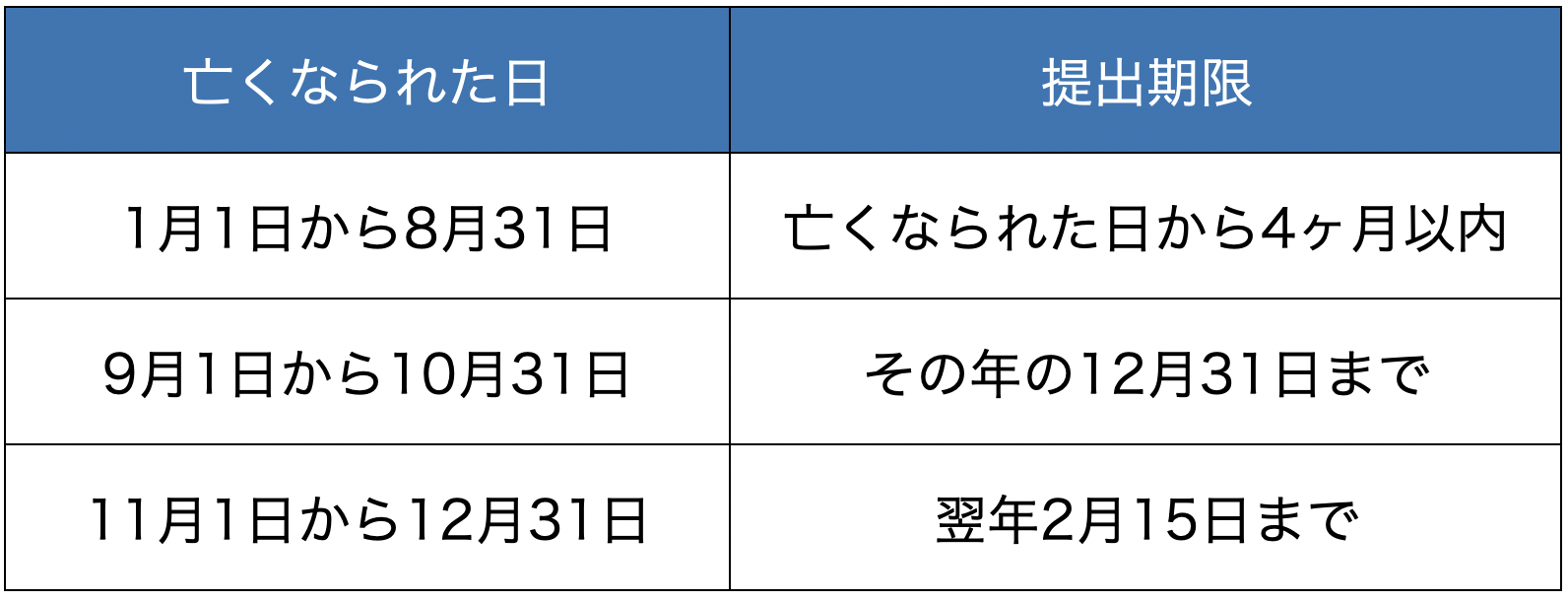

しかし、青色申告の承認を受けていた方の事業を相続により引き継いだ場合の所得税の青色申告承認申請書は、相続発生日(亡くなった日)により、次のように、その提出期限が異なるので注意が必要です。

青色申告の承認を受けていた方の事業を相続で引継いだ場合の青色申告承認申請書の提出期限

1月から8月の間に亡くなられた場合は、青色申告承認申請書の提出期限は、準確定申告書の提出期限と同じ4か月以内となりますので、準確定申告書の提出と一緒に行うとよいでしょう。

しかし、9月以降に相続が発生した場合は、青色申告承認申請書の提出期限までの期間が非常に短いので、注意が必要です。

故人が白色申告で申告していた場合

故人が白色申告で申告していた場合は、上の表の提出期限は適用されません。

事業を引き継いだ相続人が青色申告で申告するには、その年の3月15日もしくは亡くなられた日から2ヵ月以内のいずれか遅い日までに青色申告承認申請を提出する必要があります。

相続人の方から相続税の申告についてのご相談を受けた時点で、この期限を過ぎているケースも多いため注意が必要です。

注意点

相続財産に賃貸不動産がある場合には、相続人全員が青色申告承認申請書を提出しておくことお勧めします。

亡くなられた方が不動産賃貸業を営んでいた場合、相続開始から遺産分割が確定するまでの期間、その賃貸物件は各相続人が共有している状態となり、その未分割の期間に生じた賃料収入にかかる不動産所得は相続人全員がその共有割合に応じて申告することになります。

相続税や所得税の申告期限までに遺産分割が確定し、一人の相続人がその賃貸物件を承継することになったとしてもこの取り扱いは変わりません。

相続人全員が青色申告承認申請書を提出しておけば、仮に遺産分割が確定するまでの期間が短い場合であっても、青色申告の特典である10万円または65万円の特別控除を適用することができるため、所得税の負担を軽減することが可能になります。