税務トピックス

相続税・贈与税

相続対策

贈与税ってどうやって計算するの?

お子さんやお孫さんにそろそろ贈与をしたいけど、「贈与税っていくらかかるのかな?」

または、祖父母や両親が贈与したいと言ってくれているけど、「贈与税が一体いくらとられるのかな?」

と心配されている方は少なくないと思います。

贈与税は、複雑な相続税の計算とは異なり、シンプルなので覚えてしまえば簡単に計算することができます。

また、贈与税は相続税の節税対策という側面がありますので、贈与税を正しく理解することで、将来の相続に向けて節税することが可能となります。

今回のコラムでは、贈与税の計算方法について簡単に見ていきましょう。

いくらまでなら贈与税はかからないの?(暦年課税の場合)

1年間(1月1日~12月31日)で贈与を受けた財産額が110万円を超える場合、贈与税がかかります。(「相続時精算課税制度」を選択しない場合)

また、贈与税は「受贈者(=贈与してもらった人)」に納税義務があります。

なお、1年間で贈与を受けた財産額が110万円以内であれば贈与税はかかりませし、贈与税の申告も必要ありません。

ただし、「贈与を受けた財産額」が基準となるため、2人以上の人から別々に贈与された場合には、それらを合計して110万円を超えるか否かを判定する必要があります。

例えば、お子さんがその年に両親から100万円ずつ贈与を受けた場合、贈与を受けた財産額は合計200万円となるので、お子さんは贈与税の申告と納税が必要になります。

贈与財産に含まれるものと含まれないもの

基本的に、贈与税は贈与を受けたすべての財産に対してかかります。

一方、例外的に贈与税がかからない財産として認められているものもあります。

一般的なケースとしては、「扶養義務者間の生活費・教育費で通常必要と認められるもの」「社会常識の範囲内の贈答(ご祝儀、お歳暮など)」「子供や孫に対する、一定の要件を満たす住宅購入資金、教育資金、結婚・子育て資金」などがあります。

「孫に大学の入学祝いを渡したら、税金がかかるのかな?」という心配をしているおじいさんやおばあさんも安心ですね。

贈与税の計算方法

贈与税の課税方法には、「暦年課税」と「相続時精算課税」の2つがあります。

「相続時精算課税」を選択していない場合には、「暦年課税」により贈与税が計算されます。

①暦年課税

1年間に贈与を受けた財産の合計額にもとづいて「贈与税額」を計算する方法です。

(贈与を受けた財産額-基礎控除額110万円)×税率-控除額

という計算式で算定されます。

前述のとおり、相続時精算課税を選択していない場合、つまり、一般の方は、この暦年課税が適用されます。

なお、平成27年分の贈与から、贈与税の税率は「特別贈与財産用(特例税率)」と「一般贈与財産用(一般税率)」の2パターンになりました。

20歳以上のお子さんやお孫さんへの贈与については、特例税率が適用され、贈与税の税率が若干軽減されています。

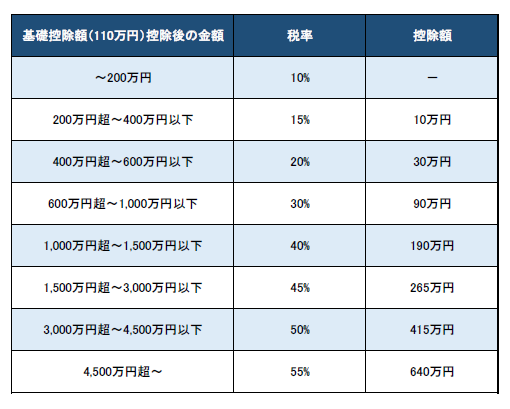

・特例贈与財産(特例税率)

20歳以上の人が直系尊属(両親、祖父母、曾祖父母)から贈与を受けた場合、特例税率が適用されます。

贈与税の速算表【特例税率】

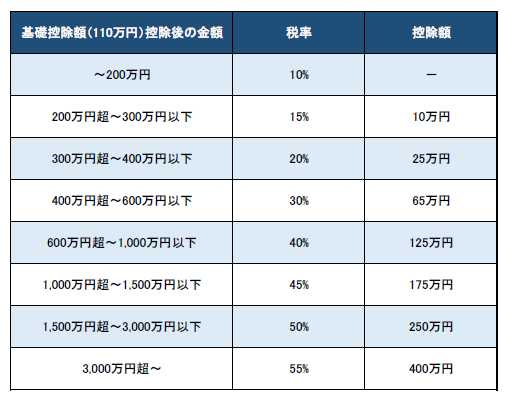

・一般贈与財産(一般税率)

「特例贈与財産」に該当しない場合、一般税率が適用されます。例えば、兄弟間の贈与、夫婦間の贈与、親から子への贈与で子が未成年者の場合などが該当します。

贈与税の速算表【一般税率】

②相続時精算課税

相続時精算課税とは、生前贈与された財産にかかる贈与税を、将来の相続発生時にまとめて精算する制度です。

この制度を利用する場合には、「相続時精算課税選択届出書」という書類を税務署へ提出する必要があるため、この届出をしていない人は「暦年課税」が適用されます。

相続時精算課税には2,500万円の特別控除額があります。

したがって、同一の人から贈与してもらった財産の合計額が2,500万円以内であれば贈与税がかかりません。

なお、基礎控除額が毎年110万円の暦年課税制度とは異なり、相続時精算課税制度は複数年に分けて贈与を受けた場合でも、特別控除額は合計2,500万円までとなります。贈与を受けた金額の合計が2,500万円を超えた部分については、「相続税の前払い」という形で一律20%の贈与税が課税されます。

相続時精算課税制度を選択した後に贈与された財産は、贈与した人が将来亡くなった際に、その人の他の相続財産と合算して相続税の課税対象になります。

相続時精算課税は、早期に多額の財産を贈与することができるため、とても利用価値の高い特例ではありますが、暦年課税の基礎控除額110万円が使えなくなることなど、デメリットも多数あります。また、この制度は一度選択すると、選択した年以後贈与者が亡くなるまで継続して適用される制度なので、制度のメリットとデメリットをよく理解し、検討されることをおすすめします。

※原則、60歳以上の父母・祖父母から20歳以上の子供・孫への贈与について選択できる制度です。

実際に贈与税の計算をしてみましょう(暦年課税の場合)

では、上記の「贈与税の速算表」を使って実際に贈与税の計算をしてみましょう。

<ケース①>

サラリーマンの一郎さん(35歳)は、独立開業資金としてお父さんから現金500万円を贈与してもらいました。なお今年、一郎さんはこの他に贈与を受けた財産はありません。

20歳以上の人が直系尊属(両親、祖父母、曾祖父母)から贈与を受けた場合であるため、特例贈与財産に該当します。したがって、2種類の「贈与税の速算表」のうち、「贈与税の速算表【特例税率】」を使用します。

(500万円ー110万円)×15%ー10万円=48万5千円

①お父さんからもらった500万円から基礎控除額の110万円を差し引きます。

②基礎控除額控除後の金額が390万円なので、「贈与税の速算表【特例税率】」の「200万円超~400万円以下」の行に当てはめます。

③390万円に速算表の「税率15%」を掛けます。

④390万円に15%を掛けた金額から、速算表の「控除額10万円」を引きます。

⑤贈与税額は48万5千円になります。

<ケース②>

大学生の二郎さん(18歳)は、中古車の購入資金として、おじいさんから現金100万円、おばあさんから現金50万円を贈与してもらいました。なお今年、二郎さんはこの他に贈与を受けた財産はありません。

二郎さんからみておじいさんとおばあさんは直系尊属(両親、祖父母、曾祖父母)に該当しますが、二郎さんはまだ20歳未満であるため、今年の贈与は特定贈与財産には該当しません。したがって、2種類の「贈与税の速算表」のうち、「贈与税の速算表【一般税率】」を使用します。

(100万円+50万円ー110万円)×10%=4万円

①おじいさんからもらった100万円とおばあさんからもらった50万円を合計し、基礎控除額の110万円を差し引きます。

②基礎控除額控除後の金額が40万円なので、「贈与税の速算表【一般税率】」の「~200万円」の行に当てはめます。

③40万円に速算表の「税率10%」を掛けます。

④「~200万円」の行には「控除額」がないため、③で計算した4万円が贈与税額になります。